세테크로 1억 모으기

절세와 탈세의 갈림길에서 방황하는 사업자들에게 가이드라인을 제시한다.

간이과세와 일반과세, 증여세, 양도소득세, 상속세, 종합소득세, 취득세와

재산세으로 나누어 각각의 절세 방법을 소개한다.

- 미국회계사회 ?

저 자 소 개

박병권 세무사

서울 배문고등학교, 국립세무대학 졸업(제2회)

제36회 세무고시 합격 후 16년 동안 국세청에서 국세조사 전문요원으로 활동

2004년 《세금 아껴 알부자 되기》 출간

2006년 《엉터리 재무제표 뒤집어보기(공저)》 출간

2006년 《월간세무정보지 Life & Tax》 출간

2006년 아세아세무법인 설립, 대표 취임

현재 서울시 예산결산 검사위원으로 활동 중

양해식 전임강사

세무대학, 한국방송통신대학 경제학과

성균관대 경영대학원 세무학과(경영학 석사)

국세청 근무

중부대학교 겸임교수와 강사(2004~2005)

한국부동산학회 세법연구위원(2004~현재)

장원합동법률사무소, 조세소송담당(3년)

경록 전임강사(2004~현재)

매일경제TV(mbn) 부동산세법 강의

중소기업연수원, 부동산관련세법 강의

《임대 재산관리 세무회계(공저)》,《주택관리사 회계원리》 출간

최은경 세무사

한양대학교 경영학과 졸업

아세아세무법인 종로지점(현)

종로세무서 영세납세자 세무상담위원(현)

종로복지관 세무상담위원(현)

신한금융투자 연말정산 상담위원(현)

서울지방세무사회 홍보위원회 위원(현)

한림법학원 세무회계 강사(현)

세무법인 택스홈앤아... 웃 근무(전)

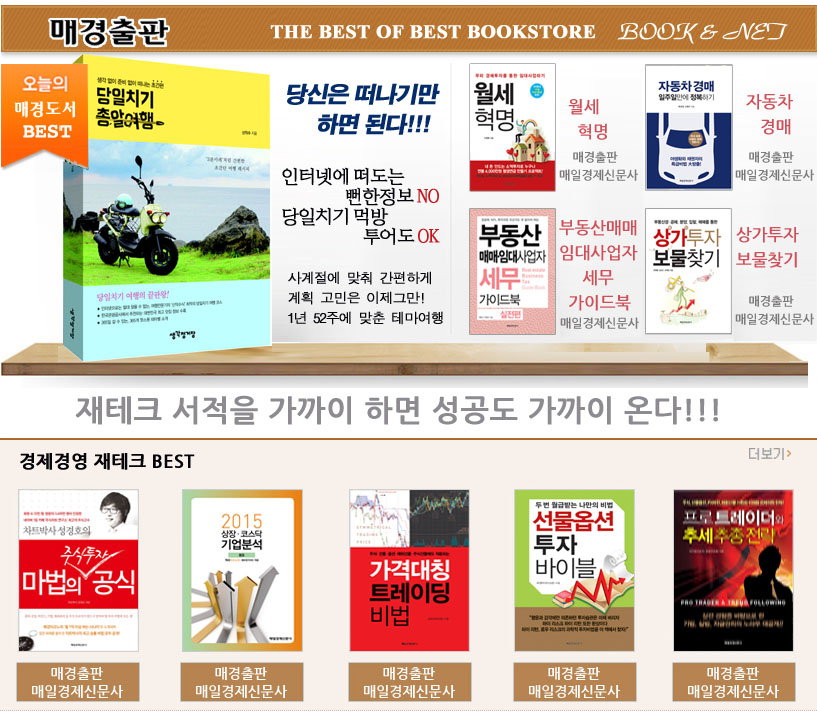

Part1. 부동산으로 돈 버는 시대, 다시 올 것인가

단기 버블 꺼져도 가치투자는 영원하다

남들과 똑같은 전략은 필패, 나만의 전략을 갖자

돈이 되는 부동산 지표는 따로 있다

일본식 버블 붕괴는 오지 않는다

1년 된 청약통장 하나면 새 아파트가 내 것

환금성 좋은 부동산을 골라라

아파트 유형만 잘 봐도 돈 된다

규제 완화를 적극 활용하라

부동산 상품도 관리가 필요하다

Part2. 강남 불패는 옛말, 강북 수도권이 들끓는다

강남 재건축? 시세차익 별로

강북 뉴타운 조합원 물량을 잡아라

강남 부럽지 않은 강북 신8학군

부자들 관심은 마포, 용산, 위례, 마곡으로 몰린다

Part3. 수익률 1% 더 올리는 방법

빌라·오피스텔·오피스 3총사 주목

거주하며 임대수익 올리는 점포겸용 단독주택지를 주목하라

수익형 부동산, 광고에 혹했다가 혹 붙인다

월세로 돈 버는 건 하수, 고수들은 꼬마빌딩 사냥 중

시세차익 높은 상가 ‘입도선매’하는 법

대형 상권 못지않은 골목길 상권

Part4. 지방에서 금맥을 캐라

지방 광역시 신시가지를 노려라

혁신도시는 이미 올랐다?

수십조 원 풀리는 토지보상금 어디로

토지 투자에 자금 몰리는 이유

Pa...제1부 [간이과세와 일반과세]

부가세 성실신고가 곧 절세 …18

간이과세자, 부가세 환급이 안 되는 이유 …20

일반과세자와 간이과세자의 과세 체계 …22

간이과세자가 일반과세자로의 전환 …23

사업용 신용카드 등록하는 방법 …27

장부기장, 매입세액공제, 기타세액공제 …30

종합소득세 신고와 부가가치세 신고 …31

일반음식점인 치킨가게 창업 …33

간이과세자인 과자전문점의 부가세 신고 …36

간이과세자, 수익 없는데 부가가치세를 내야 하나? …39

간이음식점의 부가세 신고 …40

인터넷쇼핑몰 간이과세자의 부가가치세 …41

퓨전포장마차 절세 요령 …42

일반과세자와 간이과세자의 비교 …44

프롤로그 ①-절세로 흥하고 탈세로 망하다

프롤로그 ②-세테크, 절세, 탈세, 조세회피

간이과세자 현금거래 시 부가세 신고 …46

일반과세자와 간이과세자의 갈림길 …48

원천징수영수증과 소득금액증명원의 차이 …50

부가가치세가 과세되지 않는 사업의 포괄양수도 …52

사업자등록 미신청 불이익 …54

통신판매업 신고 …55

온라인 쇼핑몰 사업자의 필수 세금상식 …56

탈세제보 접수 안내 …58

탈세제보 서류 작성 방법 …59

탈세제보 접수 시 처리 방법 …60

세무조사 대비 관리 기법 …63

명의도용 탈세 합의 …67

탈세 목적의 법인 폐업신고 …69

탈세 때문에 머리가 어지럽다 …71

고액 탈세와 차명계좌 제보, 구체적 증거 …72

부가가치세 회피 탈세 …76

탈세에 따른 세금 중과 …78

맞벌이 부부 절세 방법 …81

반려동물 관련 부가가치세 …84

인적용역사업자 절세 요령 …87

부가가치세 매입세액공제 …89

개인 지출 필요경비 신고 금지 …90

간편장부로 세금 줄이는 길 …91

탈세방지 안내문 …94

증여재산에 대한 평가 …100

부담부증여 …107

상가주택 증여 …109

상속세, 증여세 절세 기법 …110

현금증여 시 증여세 절세 …115

현금증여와 증여세 신고 …116

부모의 토지보상금 증여 …117

증여세 절세 사례 완벽 해부 …118

연금보험 명의변경과 증여세 …121

제2부 [증여세]

징검다리 / 탈세 백태 여행① 바지사장, 이중장부, 비밀사무실

증여세와 양도소득세 탈세 …138

1가구3주택 양도소득세 절세① …141

1가구3주택 양도소득세 절세② …142

1가구3주택 양도소득세 절세③ …144

1가구2주택 양도소득세 절세① …146

1가구2주택 양도소득세 절세② …149

양도소득세 감면 전략 …151

어떤 주택을 먼저 처분해야 할까? …152

아파트와 상가주택 소유자의 고민 …153

기본적인 주택 양도소득세 절세 …156

1세대1주택 비과세 보유를 유도한 절세 …157

창업자금과 증여세 …124

저금리 극복 증여 대책 …126

단 하루가 납세자를 곤궁에 빠뜨린다 …129

가족 간 부동산 증여와 이월과세 …130

증여세 신고기간과 신고서류 …132

제3부 [양도소득세]

징검다리 / 탈세 백태 여행② 전문가와 짜고 치는 고스톱

사전증여의 중요성 …176

상속세 절세 방법 …178

상가주택, 현금, 부채 등의 상속 …183

고령의 부친이 상속으로 고민 중 …185

부친 별세에 따른 고민 …187

피상속인의 병원비 부담과 상속세 …188

다주택자의 양도소득세 절세 …158

부동산 활용한 절세 어렵지 않다 …159

비영리법인의 고유목적사업 부동산 양도 …161

아파트와 상가 동시 상속 …163

상가 건축공사 중 매도와 양도소득세 절세 …164

양도소득세 절세 구체적 사례 …166

비사업용토지의 양도소득세 …168

건물 비과세 받으려면 용도변경 요주의 …169

취득세, 등록세 영수증이 없다 …170

제4부 [상속세]

징검다리 / 탈세 백태 여행③ 성형외과 전문의가 호화생활을 즐긴 이유

종합소득세란 무엇인가? …200

금융소득 관련 절세 전략 …201

금융소득 종합과세, 절세 방법 …202

장부기장과 종합소득세 절세 …206

종합소득세 절세를 위한 일반상식 …210

일용직근로자 신고와 종합소득세 …212

노란우산공제를 통한 종합소득세 절세 …213

근로소득자의 임대소득과 종합소득세 …215

개인 쇼핑몰 사업자의 종합소득세 …216

개인사업자의 부가가치세, 종합소득세 절세 …218

부동산임대업의 간이과세와 종합소득세 …220

상속세 신고 요령 …189

시골 주택과 농지 증여 …191

종신보험 등으로 상속세, 금융종합소득세 절세 …192

재산 처분 때 피상속인이 주의해야 할 점 …195

제5부 [종합소득세]

징검다리 / 탈세 백태 여행④ 웨딩홀 운영자의 현금관리

취득세란 무엇인가? …260

취득세의 비과세, 감면, 중과세 …267

취득세의 절세 원리 …269

상속 관련 취득세 절세 …271

단독상속과 공동상속 취득세 …278

종합소득세 절세 체크포인트 …221

자영업자의 종합소득세 확정신고 …230

공동사업자의 종합소득세 신고 …231

소득공제대상을 정확히 파악하자 …233

축산농가의 종합소득세 절세 …236

접대비와 종합소득세 …242

누락하기 쉬운 지출증빙 …244

종합소득세 신고 체크리스트 …247

자영업자의 종합소득 절세 체크리스트 …253

주택 임대해도 종합소득세 신고해야 하나? …255

제6부 [취득세와 재산세]

징검다리 / 탈세 백태 여행⑤ 변호사님의 전형적인 탈세

다주택자의 취득세 …279

부부 공동 명의냐, 아니냐? …280

부부 공동 명의로 변경 시 실익 …281

세대생략증여로 취득세와 증여세 절세 …283

주택임대사업자의 취득세 감면 …284

취득세 절세 체크포인트 …285

재산세를 알아야 절세가 보인다 …286

6월 1일 이전에 부동산을 팔아야 하는 이유 …287

재산세 납기일 준수가 곧 절세 …289

상가 재산세 산정과 절세 방법 …290

두 채의 주택이나 부부 공동 명의 상가 …291

아파트 보유에 따른 재산세와 종합부동산세 …292

세금관리 종합 체크리스트 …296

절세 팁-TIP

임직원 급여 결정에 참고하자 …310

눈길을 끄는 건 연립·다세대주택 거래가 부쩍 늘었다는 점이다. 전국 연립·다세대주택 거래량은 30.8%, 단독·다가구주택의 거래량도 25.6% 증가해 아파트 거래량(22.8%)을 웃돌았다. 특히 수도권에서는 단독·다가구주택 거래량이 45.4%나 늘어 아파트 거래량 증가 폭(28.7%)을 한참 앞질렀다.

여기에는 적잖은 의미가 있다. 그동안 부동산 시장이 호황을 보일 때는 주로 아파트 가격만 치솟고 단독, 연립, 다가구, 다세대주택은 소외되는 양상을 보였다. 우리나라 사람들이 워낙 아파트를 선호하는 경향이 심해서이기도 하지만, 비아파트 상품은 그만큼 투자가치 면에서 좋은 평가를 받지 못했기 때문이다.

하지만 최근에는 분위기가 달라졌다. 전셋값이 고공행진하면서 전·월세살이에 지친 실수요자들이 아파트뿐만 아니라 단독, 연립, 다가구, 다세대주택 매매수요로 대거 뛰어드는 분위기다. 그만큼 부동산 시장이 대세 상승기로 접어들었다는 의미다.

---「Part 1. 부동산으로 돈 버는 시대, 다시 올 것인가」중에서

대학교 부속학교도 인기가 높다. 한국의 맹모(孟母)들은 사립초등학교 못지않게 대학교 부속 초등학교에도 관심을 가진다. 대학 재단에서 운영하는...일반음식점인 치킨가게 창업

질문

일반음식점으로 치킨가게를 창업한다. 아직 인테리어 공사 중인데 인테리어비용 1,000만 원이 소요된다. 사업자등록을 하려니까 간이과세자와 일반과세자가 있어 혼란스럽다. 일단 간이과세자로 신청하긴 했다. 간이과세자로 가면 세금이 덜 나오는 대신 초기 창업비용 1,000만 원에 대한 공제를 못 받는다고 하던데 그런가? 1,000만 원에 대한 절세 혜택을 받는 게 나을까, 아니면 간이과세자로 하는 게 나을까? 간이과세자용 사업자등록번호로 가도 지출증빙을 받을 수 있나?

답변

먼저 간이과세자와 일반과세자의 차이에 대해 소개한다.

▲ 일반과세자

① 기준 금액 : 1년간의 매출액 4,800만 원 이상

② 세액 계산 : 매출세액(매출액의 10%)-매입세액(매입액의10%)=납부세액

▲ 간이과세자

① 기준 금액 : 1년간의 매출액 4,800만 원 미만

② 세액 계산 : 매출세액(매출액의 10%)×업종별 부가가치율-공제세액=납부세액

△ 공제세액 : 세금계산서에 기재된 매입세액×해당업종의 부가가치율

△ 치킨가게는 음식점이니 음식점의 부가가치율은 10%

간단히 예를 들어보자.

매출 : 30,000,000원

매입 : 15,000,000원

일반과세 : 3,000,000원-1,500,000원=1,500,000원(① 납부세액)

간이과세 : 300,000원-150,000원=150,000원(② 납부세액)

매출 : 20,000,000원

매입 : 15,000,000원

일반과세 : 2,000,000원-1,500,000원=500,000원(③ 납부세액)

간이과세 : 200,000원-150,000원=50,000원(④ 납부세액)

간이과세자인 경우 해당 과세기간의 공급대가(매출액+매출세액)가 2,400만 원 미만이라면 납부세액의 납부 의무가 면제된다.

매출 : 10,000,000원

매입 : 15,000,000원

일반과세 : 1,000,000원-1,500,000원=△500,000원(① 환급세액)

간이과세 : 100,000원-150,000원=△50,000원(② 환급세액)이 경우 일반과세자라면 환급 받을 수 있지만, 간이과세자라면 환급이 불가능하다.

위 예시들처럼 매입뿐 아니라 매출의 규모에 따라 선택 사항이 달라질 수가 있다. 따라서 사업 초기에는 매출보다 매입(인테리어비용, 고정자산 구매비용 등)이 클 가능성이 높아서 일반과세자로 시작하는 자영업자들도 있다.

|

|

|

|

|

|

|

|

|

|

|

댓글